2022_12_invest.png

Kāpēc latvieši labprātāk krāj naudu zeķē, nevis liek tai strādāt savā labā

Lai gan nav precīzu datu par to, cik Latvijā ir privāto investoru, eksperti runā par aptuveni 10—15 tūkstošiem cilvēku. Tātad apmēram sešreiz mazāk nekā, piemēram, Igaunijā. Savukārt pētījumu centra SKDS aptaujas dati rāda, ka tikai 18% Latvijas iedzīvotāju, kuriem ir «drošības spilvens», iegulda līdzekļus vērtspapīros, kuri tiek kotēti fondu biržās.

Ir Nauda skaidro, kas Latvijas iedzīvotājus attur no investēšanas un kā neapmaldīties informācijas džungļos, ja esat nolēmuši atklāt sev aizraujošu finanšu investīciju pasauli.

Neiepriecinošā statistika

Šoruden publicētie SKDS aptaujas rezultāti liecina par vairākām tendencēm. Pirmkārt, 40% respondentu uzkrājumu apmērs pēdējā gada laikā ir pieaudzis.

Taču satraucošāks ir fakts, ka lielākajai daļai — 60% respondentu — uzkrājumi ir skaidrā naudā un 40% veido noguldījumus bankas kontā, kas, inflācijai strauji augot, zaudē vērtību.

Otrkārt, vaicājot respondentu viedokli, kā visprātīgāk rīkoties ar uzkrājumiem, viņi par labāko finansiālo uzkrājumu glabāšanas veidu atzinuši ieguldījumus nekustamajos īpašumos (tā domā 85% aptaujāto).

Liela daļa respondentu par kopumā labiem uzkrāšanas veidiem atzīst arī ieguldījumus dārgmetālos vai dārglietās, skaidras naudas uzkrājumus eiro, investīcijas savā biznesā vai uzņēmumu kapitāla daļās, kā arī ieguldījumus mākslas priekšmetos un biržās kotētus vērtspapīrus (tā uzskata puse respondentu).

Vienlaikus tikai 18% aptaujāto norādījuši, ka patlaban ir ieguldījuši biržās kotētos vērtspapīros.

Treškārt, absolūti lielākajai daļai uzrunāto Latvijas iedzīvotāju ir bail uzņemties riskus, it īpaši pašreizējā ģeopolitiskajā situācijā.

Komentējot aptaujas rezultātus Latvijas Bankas un Finanšu un kapitāla tirgus komisijas rīkotajā programmā Pelnītprasme, eksperti secināja, ka 55% respondentu trūkst informācijas no uzticamiem avotiem par ieguldījumu tēmu, kas palīdzētu izvērtēt iespējas un pieņemt lēmumus.

Bet kas īsti ir privātie investori (retail investors — no angļu val.)? Kāpēc viņi, citējot Nasima Taliba dižpārdokļa nosaukumu, ir gatavi «riskēt ar savu ādu» jeb, citiem vārdiem sakot, pašu sūri grūti pelnīto naudu? Un kāpēc Latvijā to joprojām ir tik maz?

Tomass tirgū jau 20 gadus

Patiesībā visus privātos investorus būtu grūti kategorizēt pēc vieniem un tiem pašiem parametriem. Būt par neatkarīgu investoru daudziem ir hobijs vai interesanta dzīves loma, ne pastāvīgs darbs un profesija. Ieguldītāji ir gan lielu uzņēmumu īpašnieki un akcionāri, gan algoti darbinieki vai pat studenti. Visi, kam ir brīvi līdzekļi.

Pastāv uzskats, ka privātie investori bieži iegulda haotiski un emocionāli — pērk akcijas, kad tirgus ir virsotnē, un pārdod, kad vērtība nogāzusies pašā dibenā. Tāpēc to portfeļi vidēji ir mazāk ienesīgi nekā banku pārvaldītie fondi. Patiesībā situācija nav tik vienkārša.

Igaunijā kopš tūkstošgades sākuma veiksmīgi darbojas virtuālais investors Tomass (investor Toomas). Izdomāts tēls, kura rīcībā ir pavisam reāla nauda. To pirms 20 gadiem radīja Igaunijas lielākais biznesa ziņu izdevums Äripäev, Tomasa finanšu lēmumu pieņemšanu sākotnēji uzticot vienam no saviem redaktoriem.

2002. gadā, kad izdomātajam Tomasam bija 35 gadi un karjera informācijas tehnoloģiju jomā, viņš nolēma, ka jāsāk krāt pensijai, jo demogrāfiskā situācija valstī nedeva cerības par bezrūpīgām vecumdienām. Sākumā Tomasam bija 64 000 eiro, kurus viņš ieguldīja akciju tirgos un dažādos pensiju līmeņos, lai saņemtu nodokļu atmaksu.

Virtuālā investora mērķi bija ambiciozi — viņš cerēja nopelnīt 12% gadā un tādējādi 30 gadu laikā pārvērst savus sākotnējos 64 000 par diviem miljoniem eiro. Tāpēc Tomass izvēlējās tādu uzņēmumu akcijas, kuriem, pēc viņa domām, ir ilgtermiņa izaugsmes perspektīvas. Kā likums, reizi ceturksnī pēc uzņēmumu pārskatu saņemšanas lēmumi par ieguldījumiem tika pārvērtēti. Tomass tiecās atturēties no akciju pirkšanas un pārdošanas, balstoties uz emocijām, tāpēc uzreiz neatteicās arī no ieguldījumiem, kuru vērtība kritās, ja vien potenciāls saglabājās.

Taču 2015. gada sākumā viņš nolēma riskēt un ieguldīt 10% no sava portfeļa riskantākos aktīvos, kas solīja lielāku peļņu.

Šobrīd Tomasa portfeļa vērtība ir nedaudz «sašļukusi», līdzīgi kā lielākajai daļai investoru. Taču 20 gadu pieredze viņam ir daudz iemācījusi. Jebkurā krīzē viņš meklē iespējas, piemēram, šobrīd vaktē Teslas akciju vērtības kritumu un apdomā, vai ir vērts ieguldīt naudu zaļās enerģijas kompānijās.

Kopumā kopš 2002. gada Tomasa portfeļa vērtība ir pieaugusi no 64 tūkstošiem līdz 476 tūkstošiem eiro. Viņš iegulda ne tikai akcijās, bet arī obligācijās un savstarpējo aizdevumu platformās. Vai pa atlikušajiem desmit gadiem nu jau 55 gadus vecajam Tomasam izdosies nopelnīt atlikušo summu līdz diviem miljoniem eiro, rādīs laiks.

Tomasa draugs — latvietis

Nesen Tomasam uzradās draugs Andris, virtuālais investors no Latvijas, kura vietā lēmumus pieņem Investoru klubs, stāsta tā izpilddirektors Kaspars Peisenieks. Starp citu, viens no Andra portfeļa investoriem, kas bija gatavs uzticēt reālu naudu virtuālajam ieguldītājam, bija viņa igauņu «kolēģis».

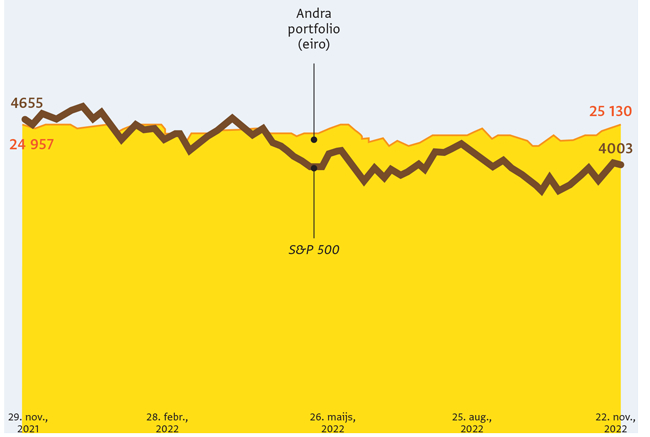

Īsumā — Andra stratēģija ir ārkārtīgi līdzīga Tomasa. 32 gadus vecais IT speciālists līdz 2021. gadam ir uzkrājis 25 000 eiro, ko viņš nolēmis ieguldīt akciju tirgos. Mērķis tas pats — vecumdienas bez raizēm. Līdzīgi kā igaunis, viņš investē ilgtermiņā, uz 30 gadiem, cer uz 12% ienesīgumu gadā (tas viņam ļautu savu turību palielināt līdz 750 000 eiro), kā arī reizi ceturksnī pārskata savu portfeli un izvērtē pieņemtos lēmumus.

Atšķirība tikai tā, ka Tomasam ir par 20 gadiem ilgāka pieredze un līdz mērķa sasniegšanai atlicis mazāk gadu. Kaut arī kopš investēšanas sākuma Andris zaudējis 105 eiro jeb 0,42% no saviem ieguldījumiem, viņam vēl ir gana ilgs laiks, lai sasniegtu mērķi, uzskata Peisenieks.

«Viss sākās ar to, ka kādā brīdī mēs sapratām — Latvijā trūkst informācijas par investīciju iespējām,» stāsta Peisenieks. «Mūsu Andris startēja ar īstiem ieguldījumiem, ar «dzīvu naudu» 25 tūkstošu eiro apmērā. Viņu nevajadzētu uzskatīt par nezinīti — bija sagatavojies ieguldījumiem, lasījis nepieciešamo informāciju, izpētījis uzņēmumus, kuru akcijas gribēja pirkt, un runājis ar šo uzņēmumu pārstāvjiem. Bet viņš nav arī nekāds finanšu «guru», kurš visu zina un visu saprot,» Investoru kluba radīto virtuālo tēlu raksturo Kaspars.

Investora Andra portfeļa vērtība

Patriotiskais Aleksis

Lai gan nebūt nav jābūt finanšu «guru», lai investētu, daudzus no ieguldījumiem attur tieši zināšanu trūkums. Informācijas, ja vien esat gatavi meklēt, ir pārpārēm, grūtākais ir tajā orientēties.

Spriežot pēc SKDS aptaujas, pirmajā vietā vissvarīgāko informācijas avotu sarakstā ir Latvijas mediji un masu informācijas līdzekļi, kuriem uzticas 32% aptaujāto. Otrajā, trešajā un ceturtajā vietā ar 22% ir Latvijas speciālistu forumi, finanšu uzraudzības iestāžu vietnes un Rietumu masu informācijas līdzekļi.

«Man droši vien ir paveicies, jo nav bail riskēt, un esmu gatavs to darīt,» saka Aleksis Riguns, elektroinženieris pēc profesijas un neatkarīgais investors brīvajā laikā, kurš sāka investēt pirms desmit gadiem. Bija iekrājušies brīvi līdzekļi, tāpēc, lai gan specifisku zināšanu par ieguldījumiem viņam nebija, izlēma investēt. Daudz noderīgas informācijas toreiz izdevies atrast Nasdaq Riga vietnē.

Aleksis atzīst — kad viņš sāka ieguldīt, lielākā problēma Latvijā bija saistīta nevis ar informācijas trūkumu, bet gan augstajām brokeru pakalpojumu komisijas maksām. Šobrīd situācija ir pavisam citāda.

Taču sākumā tiešām trūcis izpratnes par to, ko iegādāties un kādas akcijas labāk nepirkt. Tāpēc Aleksis izlēmis rīkoties vienkāršāk — nopircis, viņaprāt, visveiksmīgāko uzņēmumu akcijas. «Toreiz man vienkārši paveicās, jo tas nebija nekāds izsvērtais finanšu lēmums,» viņš tagad smejas.

«Ar laiku sāku vairāk lasīt, interesēties, sarunāties ar citiem investoriem,» Aleksis paskaidro. «Sapratu, kā pareizi diversificēt savu ieguldījumu portfeli. Šajā ziņā neesmu sprinteris, pērku stabilu un uzticamu uzņēmumu akcijas un turu tās pietiekami ilgi. Kā likums, tie parasti ir uzņēmumi, kuri izmaksā dividendes. Nekad nepērku akcijas, kas pievilcīgas tikai lētuma dēļ.»

Pirmās viņš izvēlējies Latvijas uzņēmumu — Latvijas Balzama, Grindeka, Valmieras Stikla šķiedras — akcijas. Tomēr vēlāk sāka pievērst uzmanību arī Baltijas tirgum. Šobrīd 80% no viņa aktīviem ir Baltijas uzņēmumu akcijas.

«Man ir galvenokārt Baltijas akcijas, viens ieguldījums Exchange Traded Fund jeb ETF (biržas ieguldījumu fonds), kā arī simboliski ieguldījumi kriptovalūtās un savstarpējo aizdevumu platformās. Savā ziņā es esmu investors patriots. Par Baltijas uzņēmumiem man ir vairāk skaidrības un izpratne par to, kur es investēju,» viņš saka.

Kļūdas ir daļa no procesa

Ikvienam jaunam investoram ir jāsaprot, ka izdzīvot no ieguldījumiem vien nevarēs, saka Aleksis. Ja vien neinvestējat miljonus. Turklāt kļūdas un zaudējumi ir neizbēgami. «Ja vēlaties investēt tā, lai vairs nebūtu jāstrādā, jābūt ļoti lieliem ieguldījumiem. Simtiem tūkstošu eiro! Tāpēc mana izvēle ir stabils darbs, kas rada regulārus ienākumus. Bet daļu no saviem ienākumiem es ieguldu investīcijās. Kāpēc? Lai būtu iespēja, ja to vēlos, piemēram, pusgadu ceļot vai iegādāties nekustamo īpašumu bez kredīta, vai arī vienkārši uzkrāt pienācīgām vecumdienām.»

Par iesācēju pieļautajām kļūdām varētu sarakstīt veselas grāmatas, tomēr ir dažas raksturīgas kļūmes, ko pieļauj vairums nepieredzējušo investoru.

Pirmkārt, slikta diversifikācija. Viens no galvenajiem ieguldījumu noteikumiem ir nelikt visas olas vienā grozā. Viena kompānija, nozare, pat vienas valsts akciju tirgus var piedzīvot strauju lejupslīdi. Tomēr visi aktīvi vienlaikus nekļūs lētāki. Portfeļa diversifikācija paredz ieguldījumus dažādos tirgos, vairākās valstīs un izmantot arī aktīvus, kas var kompensēt ekonomisko krīžu sekas.

Otrkārt, nevar ļauties emocijām. Lēmumi, kas pieņemti spēcīgu emociju, intuīcijas vai azarta iespaidā, var novest pie katastrofas. Ja jūsu ieguldījums bija veiksmīgs vienreiz, tas nenozīmē, ka rīt panākumi atkārtosies.

Treškārt, nevajadzētu akli kopēt «veiksmīgas stratēģijas». Paziņu vai pat pieredzējušu investoru pozitīva pieredze nav pietiekams arguments, lai pieņemtu lēmumu par ieguldījumu. It īpaši tad, ja precīzi nezināt, kā viņi nodrošina sava portfeļa ienesīgumu.

Ceļa sākumā šajās lamatās iekrita arī Aleksis. «Savai aizstāvībai gribu teikt, ka pirms desmit gadiem es biju ļoti jauns puisis,» viņš smejas. «Turklāt «jaunības kļūdas» gadās katram, kurš sāk investēt, neatkarīgi no vecuma. Ko es darīju nepareizi? Pirmkārt, nepareizi iegādājos akcijas. Kāds man pateica, lai pērku šīs akcijas, jo tās taču ir normālas. Es nepārbaudīju informāciju, neskatījos uzņēmuma pārskatus, bet tikai pirku. Citiem vārdiem sakot, mana lielākā kļūda bija vēlme kopēt citu investoru ieguldījumu stratēģiju, kas tobrīd šķita gudri. Protams, pareizāk būtu bijis domāt ar savu galvu.»

Otra kļūda, kuru min Aleksis, ir uzņēmumu pārāk virspusēja izpēte. Ne vienmēr izdevies pareizi novērtēt riskus. «Es izvēlējos ticēt optimistiskākajam scenārijam. Tā arī bija kļūda,» viņš saka.

No otras puses, kļūdas vērts uztvert kā pieredzi. Pat ja tās mēdz būt ļoti dārgas. Vārda tiešajā nozīmē, saka Kaspars Peisenieks. «Jebkura investīcija ir gatavība riskēt. Ja neesat gatavs riskēt, varat rēķināties maksimums ar depozīta noguldījumu ienesīgumu. Ja vēlaties nopelnīt vairāk, risks noteikti būs. Piemēram, mūsu virtuālais Andris dažas savas pozīcijas jau ir pārdevis. Viņam bija Tallinna Kaubamaja, tirdzniecības jomā strādājoša uzņēmuma, akcijas. Andris domāja, ka šī ziema būs sarežģīta, cilvēki būs piesardzīgi savos tēriņos, līdz ar to arī kompānijas rezultāti būs pieticīgi. Tāpēc šīs akcijas viņš pārdeva un līdz ar to zaudēja naudu.»

Kā pieņemt zaudējumus

Runājot par riskiem, ir vēl viena tipiska kļūda, ko bieži piemin finansisti, — tās ir investīcijas bez stratēģijas un tieksme ļauties panikai grūtākos laikos.

Nereti nepieredzējuši investori, pamanot sava portfeļa vērtības kritumu, steidzas pārslēgties uz pavisam citu investēšanas modeli vai ideju, kas tobrīd sola šķietami lielāku ienesīgumu. Svarīgi atcerēties, ka ekonomika attīstās cikliski un pēc katras lejupslīdes seko izaugsme. Ja portfelis ir labi diversificēts, nav nepieciešams reaģēt uz katru kritienu.

Eksperti arī uzsver, ka jebkurā investēšanas ciklā nenovēršami būs arī mīnusi. Taču, pirmkārt, zaudējumi, kas radušies tirgus pārmaiņu dēļ, nevis tāpēc, ka mainījies paša uzņēmuma stāvoklis, ir zaudējumi tikai «uz papīra». Citiem vārdiem sakot, vētra pāries, un kompānija atgūs pozīcijas tirgū vai pat sasniegs ko vairāk, ja tas patiešām ir labs bizness.

Un otrādi — arī tad, kad gribas kost pirkstos, jo nopirkāt par maz ļoti ienesīgu akciju, atcerieties, ka ilgtermiņā tās var nest arī zaudējumus.

«Panika nav labs padomdevējs,» saka Edmunds Antufjevs, Signet Bank korporatīvo finanšu vadītājs. «Privātām investīcijām principā nav sliktu vai labu laiku. Jebkura laba investīcija ir tā, kas notiek regulāri, pakāpeniski un ar izpratni par risku uzņemšanos.

Atcerēsimies 2019. gadu, pandēmijas sākumu, kad tirgus izmaiņas bija ļoti jūtamas. Daudzi saķēra galvu, domājot, ko darīt, kur bēgt, jo viss brūk! Steidzās mainīt pensiju pārvaldniekus un plānus, kaut ko pārdot, lai atbrīvotos no lētākajiem aktīviem. Bet nākamo trīs ceturkšņu laikā akciju tirgus uzrādīja strauju izaugsmi.»

«Runājot par ilgtermiņa investīcijām, tiešām nav vērts baidīties no akciju vērtības krituma — tas ir normāli,» saka Aleksis Riguns. Taču šo mācību izdodas apgūt tikai ar laiku. «Desmit gadu laikā es jau esmu pārdzīvojis vairākas krīzes, un tas tikai nostiprina šo pārliecību. Vispirms bija 2018. gada krīze, kad sākās ASV un Ķīnas ekonomiskais konflikts, tad iestājās pandēmija, pēc tam karš Ukrainā, energokrīze Eiropā, inflācija virs 20% gadā. Šādi satricinājumi būs vienmēr, un šajos periodos mana portfeļa vērtība samazināsies. Pat par 10—20 procentiem gadā. Es esmu psiholoģiski gatavs tam, ka uz laiku kļūšu nabagāks. Bet pēc tam neizbēgami sāksies izaugsmes periods un atkal būšu bagātāks. Bet iesācējiem investoriem tas ir liels izaicinājums — tas ir saprotams.»

Neieguldīt visu

Visbeidzot nevajadzētu ieguldīt pilnīgi visus brīvos līdzekļus, uzskata Peisenieks. «Ja jūs ieguldāt naudu, kas atlikta nebaltām dienām, turklāt jums tās nav pārāk daudz, protams, baidīsities to zaudēt,» viņš skaidro.

Akcijās un obligācijās vajadzētu ieguldīt tikai līdzekļus, kuri nebūs vajadzīgi ilgāku laiku, vismaz 7—10 gadus. «Citādi ļoti baidīsities no jebkādām tirgus svārstībām. Kad runa ir par ilgtermiņa investīcijām, pēc būtības tas, kas notiek šobrīd, mūs neinteresē. Svarīgāk — kas būs pēc desmit gadiem?» Turklāt jārīkojas pakāpeniski. «Ja pieejami desmit tūkstoši eiro, nevajag visu šo naudu uzreiz ieguldīt. Jo, ja pēc mēneša pēkšņi redzēsit, ka finanšu tirgi ir kritušies par 20%, divi tūkstoši jau būs zaudēti. Pastāv liels risks, ka pēc tam nekur vairs negribēsit investēt.»

Kā piemēru Kaspars min virtuālā Andra portfeli, kas, rīkojoties piesardzīgi, zaudējis mazāk par 1% no savas vērtības. «Šogad lielākie akciju indeksi kritās par 15%, bet Andrim izdevās palikt gandrīz «pa nullēm». Vērtējot šā gada investīcijas — kur un cik vērts ieguldīt —, viņš saprata, ka pareizāk būs nevis «bēgt» vai steigties ar investīcijām, bet rīkoties ļoti piesardzīgi. Piemēram, joprojām ceturtā daļa no piešķirtajām investīcijām Andrim glabājas naudā, jo tieši šobrīd viņš neredz, kur ir izdevīgi ieguldīt, gaida labvēlīgākus ieguldījumus un nevēlas pirkt akcijas. Tagad svarīgāk ir pēc iespējas mazāk zaudēt, jo vēlāk zaudēto pozīciju atgūšana var prasīt ļoti ilgu laiku.»

Katram investoram jāatrod līdzsvars starp risku un piesardzību. Ja pārāk daudz riskēsit, piezagsies panika. Investīcijām vairāk patīk aukstasinīgs aprēķins, nevis emocijas un karstgalvība. No otras puses, ja investors maz riskē, viņa ieguldījumi nav ienesīgi.

Jāvelta laiks

«Runājot par to kompāniju akcijām, kuras tiek kotētas biržas oficiālajā sarakstā, vismaz reizi ceturksnī jālasa šo uzņēmumu ziņojumi,» uzsver Kaspars Peisenieks. «Vēlams piedalīties vebināros, kurus uzņēmumi rīko diezgan regulāri. Tas ir, investoram 2—3 stundas katru ceturksni jāvelta katra uzņēmuma finanšu pārskatiem. Tātad, ja esat ieguldījis desmit uzņēmumos, tās būs vismaz 20 stundas. Bet es ieteiktu investoriem veltīt vismaz dažas stundas nedēļā, lai pētītu uzņēmumus un sekotu to darba dinamikai. Protams, jāiemācās, kādiem rādītājiem jāpievērš uzmanība, kā noteikt akciju cenu pievilcību un kā izdarīt prognozes.»

Aleksis Riguns stāsta, ka, neraugoties uz desmit gadu pieredzi investīciju jomā, viņš joprojām pastāvīgi lasa grāmatas par ieguldījumiem, pilnveido zināšanas, skatoties videolekcijas. «Pirms pieciem gadiem es domāju, ka esmu jau ļoti gudrs investīciju ziņā. Tieši tāpat kā pirms trim gadiem,» viņš smejas. «Bet tagad es saprotu, ka toreiz biju ne pārāk gudrs. Protams, es pamanu, ka daudz labāk orientējos makroekonomikā, bet vēl pēc desmit gadiem noteikti būšu kļuvis vēl zinošāks nekā tagad. Un tas ietekmēs arī mana ieguldījumu portfeļa ienesīgumu.»

Kāpēc tik maz investējam?

«Ieguldījumi kapitāla tirgos piedzīvo augšupejošu tendenci. Privāto investoru skaits Latvijā pēdējos divos gados ir pieaudzis vairāk nekā divas reizes. Vienlaikus tas ir krietni mazāks nekā Lietuvā un Igaunijā. Latvijas iedzīvotājiem kopumā joprojām nav pietiekamas intereses un motivācijas ieguldīt savus uzkrātos līdzekļus. Viņi dod priekšroku naudas glabāšanai norēķinu kontos, neizvērtējot iespējas ieguldīt. Kāds ir šādas rīcības iemesls?» ciklā Pelnītprasme vaicā Finanšu un kapitāla tirgus komisijas priekšsēdētāja Santa Purgaile. «Veicot aptauju, interesējāmies arī par to, kāpēc Latvijas iedzīvotāji, kuriem ir potenciāls ieguldīt, to nedara. Puse no visiem aptaujātajiem uzskata, ka sabiedrībā kopumā trūkst viedokļu no uzticamiem avotiem par ieguldījumu tēmu, kas palīdzētu izvērtēt iespējas un pieņemt lēmumus. Savukārt 57% aptaujāto norāda, ka latviešu valodā kopumā nav pietiekami daudz informācijas, lai uzzinātu visu nepieciešamo par ieguldījumu veikšanu un varētu pieņemt pārdomātus lēmumus.»

Finanšu izglītības biedrības valdes loceklis Ralfs Vīlands uzskata, ka sabiedrības nevēlēšanās ieguldīt brīvos līdzekļus balstīta sliktā pieredzē. «Ir tāds jēdziens kā «vēsturiskā atmiņa»,» viņš paskaidro. «Un šī vēsturiskā atmiņa liecina par to, ka ne vienmēr ir gājis gludi. Atcerieties pirmos uzņēmumus, kuri izgāja biržā privatizācijas procesā, ne visi ir nodzīvojuši līdz šodienai. Daudziem no viņiem bija noteiktas problēmas ar korporatīvo pārvaldi. Daži no šiem uzņēmumiem bija bezjēdzīgi un neefektīvi. Galu galā «privatizācija» pārvērtās par negatīvu jēdzienu.»

Turklāt Latvijā atšķirībā no kaimiņvalstīm trūkst pozitīva piemēra valsts un pašvaldību uzņēmumu iziešanai biržā. «Lietuvā un Igaunijā nacionālie enerģētikas uzņēmumi tiek kotēti biržā, mums tā nav. Abos gadījumos šo kompāniju akciju kontrolpakete pieder valstij, un es nesaprotu, kāpēc pie mums nav pieņemts lēmums par šādu uzņēmumu iziešanu biržā. Visticamāk, ir problēmas ar caurspīdīgu valsts kompāniju pārvaldi. Un tas acīmredzami neveicina vietējā kapitāla tirgus attīstību.»

Savukārt no privāto investoru skatpunkta ir vairākas tehniskas problēmas, kas attur no investēšanas. «Baltijas tirgū lielākā daļa neatkarīgo investoru strādā ar Swedbank starpniecību, jo tā nepiemēro nekādas komisijas,» stāsta Aleksis Riguns. Taču viņu izstrādātais pakalpojums esot gana sarežģīts lietotājam. «Izvēloties kādu citu pakalpojumu sniedzēju, piemēram, Revolut, ar pieciem klikšķiem vari pats iegādāties akcijas. Bet Swedbank ir ne visai pārdomāta saskarne, tas nestimulē jaunpienācējus investēt.»

Turklāt Aleksis uzskata, ka trūkst ne tikai vienkāršu lietotņu, bet arī finanšu mentoru un labu investīciju piemēru. «Mūsu mentalitāte ir tāda, ka mēs bieži negribam riskēt un domāt ar savu galvu. Daudzi gaida, ka kāds pateiks priekšā — te ir nauda un arī šeit. To novēroju pat saviem draugiem. Viņi paši nevēlas kaut ko darīt, meklēt, noskaidrot. Bet, ja noliksi priekšā «karti» — izdari to, tad atver kontu te, iegādājies šīs akcijas, viņi ir gatavi sekot padomiem. Tas nozīmē, ka Latvijas iedzīvotājiem ir vajadzīgi mentori, kuri būtu viņu pavadoņi investīciju pasaulē.»

Baltijas pašpietiekamība

«Daudzi joprojām atceras 2008. gadu, kad pēc strauja ekonomikas kāpuma, tajā skaitā investīciju izaugsmes, cilvēki apdedzinājās un zaudēja savu naudu. Ieguldījumi kritās. Bet šobrīd mēs redzam, ka vēlme investēt ar katru gadu pieaug. Arī tas ir izskaidrojams: investoru paaudze mainās, savukārt «vecie» investori jau ir piemirsuši par sliktajiem finanšu krīzes gadiem,» Edmunds Antufjevs no Signet Bank spriež, kas varētu mazināt vēlmi investēt fondu tirgū.

«Runājot par Latvijas tirgu — mums biržā ir ļoti maz uzņēmumu atšķirībā no Lietuvas un Igaunijas tirgus. Savukārt tie uzņēmumi, kas ir biržas galvenajā sarakstā, ir diezgan specifiski, un ne visi investori saprot, ko tie ražo. Tos, kas ir alternatīvajā sarakstā, arī varētu saukt par specifiskiem, un tirgus likviditāte kopumā ir minimāla — 5—10 tūkstoši eiro dienā,» saka bankas pārstāvis.

Taču Latvijas tirgus nebūtu jāskata savrupi, bet gan Baltijas tirgus kontekstā. Šis jautājums apspriests arī nesen notikušajā Baltijas kapitāla tirgus konferencē. Kādi ir secinājumi? «Pirmais: neraugoties uz aktivitātes pieaugumu, kopumā akciju un obligāciju tirgus palicis apmēram tādā pašā līmenī kā pērn. Otrais: Baltijas kapitāla tirgus kļuvis samērā izolēts no pasaules tirgus. Iespējams, tāpēc, ka mēs esam līdzās Krievijai un Baltkrievijai. Kaut arī Baltijas tirgus kopumā ir pašpietiekams, tas tomēr ir izolēts. Tirgus no tā cieš, tas nav patīkami, bet diemžēl jāatzīst — neesam pārāk interesanti ārvalstu investoriem. Tomēr tirgus iekšienē varam kompensēt šo intereses trūkumu,» saka Antufjevs.

Arvien vairāk privāto investoru no Baltijas izvēlas investēt lokāli. To pierāda kaut vai vietējo uzņēmumu iziešana biržā pērn. Rudenī Nasdaq Riga norisinājās Virši-A sākotnējais piedāvājums jeb IPO. Pavisam 9979 investori bija pieteikušies uz 1 735 489 jaunajām Viršu akcijām, turklāt pieprasījums gandrīz divreiz pārsniedzis piedāvājumu. Gandrīz puse jeb 4732 investori, kas izrādīja vēlmi iegādāties Viršu akcijas, bija no Latvijas. 5128 investori — no Igaunijas, 97 investori no Lietuvas.

Antufjevs uzskata, ka investori pret vietējiem uzņēmumiem izturas patriotiski, kaut arī starptautiskais tirgus ir maksimāli labvēlīgs investīcijām — tur ir gan lieli uzņēmumi, gan augsta likviditāte. «Bet vietējie investori labāk pazīst vietējos uzņēmumus,» skaidro eksperts. «Mēs redzam šo uzņēmumu produktus vietējos veikalos. Vairāk sevi spējam asociēt ar uzņēmumiem, kuros ieguldām savu naudu.»

Taču akciju iegāde sākotnējā piedāvājuma laikā ir atsevišķas sarunas tēma. Tajā ne vienmēr nostrādā vēss aprēķins, un tirgus var izspēlēt arī negaidītus jokus.

Kā sākt ieguldīt?

1. solis. Izvēlies brokeri! Visbiežāk tiek izvēlēta tā pati banka, kurā investoram jau ir atvērts naudas konts.

2. solis. Atver savu vērtspapīru kontu bankā vai brokeru sabiedrībā! Tas viegli izdarāms arī tiešsaistē un aizņems tikai pāris minūtes. Vērtspapīru konts tiks izmantots, lai pirktu un pārdotu biržas vērtspapīrus.

3. solis. Pēc rūpīgas izpētes izveido savu personīgo ieguldījumu portfeli!

Kur ieguldīt?

Akcijas atspoguļo īpašumtiesību daļu uzņēmumā. Uzņēmumi emitē akcijas, lai piesaistītu kapitālu izaugsmei un attīstībai. Ieguldot uzņēmuma akcijās, investors kļūst par uzņēmuma akcionāru un var pelnīt, pieaugot akciju cenai biržā vai saņemot daļu no uzņēmuma peļņas jeb dividendes.

Obligācijas ir parāda vērtspapīrs, kas apliecina emitenta parāda saistības pret šo vērtspapīru turētāju. Iegādājoties obligācijas, investors aizdod naudu uzņēmumam vai valdībai uz noteiktu laiku ar mainīgu vai fiksētu procentu likmi.

Ieguldījumu fonds, ko pārvalda ieguldījumu pārvaldes sabiedrības un turētājbankas, apvieno līdzekļus no vairākiem investoriem un iegulda tos vērtspapīru portfelī, tādējādi nodrošinot diversifikāciju, samazinātu risku un uzticot naudu investīciju ekspertiem.

Ieguldījumu zelta likumi

1. Lielāks ienesīgums var būt pievilcīgs, vienlaikus pastāv lielāks risks zaudēt savu naudu.

2. Lasi, lasi un vēlreiz lasi! Ir pieejamas vairākas lieliskas grāmatas par ieguldīšanu, kas palīdzēs kļūt par veiksmīgāku investoru.

3. Neliec visas olas vienā grozā! Mēģini sadalīt naudu dažādu veidu vērtspapīros un ģeogrāfiskajos reģionos!

4. Neieguldi naudas līdzekļus, ko nevari atļauties zaudēt! Tā tu pasargāsi sevi no neapdomātu investīciju lēmumu sekām.

5. Neieguldi lietā, ko nesaproti!

6. Vissvarīgākais ir sākt. Jau šodien.

Kur iegūt informāciju

Raidieraksts Pelnītprasme, ko veido Finanšu un kapitāla tirgus komisija sadarbībā ar Latvijas Banku. Tas ir skatāms Latvijas Bankas YouTube kanālā vai audioformātā klausāms visās populārākajās straumēšanas platformās.

Investoruklubs.lv — neatkarīgo investoru kluba interneta vietnē atrodama informācija arī par investoru Andri, viņa ieguldījumiem un portfeļa izmaiņām.

Finanšu un kapitāla tirgus komisijas klientu skola Klientuskola.lv — nekomerciāls portāls, kas veicina iedzīvotāju finanšu pratību.

Portāls Naudaslietas.lv ir ieguldījumiem un finanšu tirgiem veltīta platforma, kas, sadarbojoties ar viedokļu līderiem, apkopo brīvi pieejamus rakstus.

Fondu biržas Nasdaq portāls Nasdaqbaltic.com, kurā iespējams iegūt aktuālo informāciju par ieguldījumiem, biržas emitentiem, viņu finanšu pārskatus un analītiskos materiālus.

Mediju atbalsta fonda ieguldījums no Latvijas valsts budžeta līdzekļiem