Ilustratīvs attēls no Pixabay.com

Gandrīz visiem hipotekārajiem kredītiem Latvijā procentu likmes veido divas sastāvdaļas: (1) bāzes likme, kas lielākoties ir piesaistīta EURIBOR likmei, un (2) pievienotā likme, ko bankas nosaka individuāli, ņemot vērā ar kredītu saistīto risku un citus faktorus. Ja kredītu procentu likmju pārmaiņas – tai skaitā nesen pieredzēto likmju pieaugumu – galvenokārt nosaka EURIBOR likmju svārstības, tad iemesls, kāpēc kredītu procentu likmes Latvijā ir ilgstoši bijušas starp augstākajām eirozonā, ir salīdzinoši augstās pievienotās likmes.

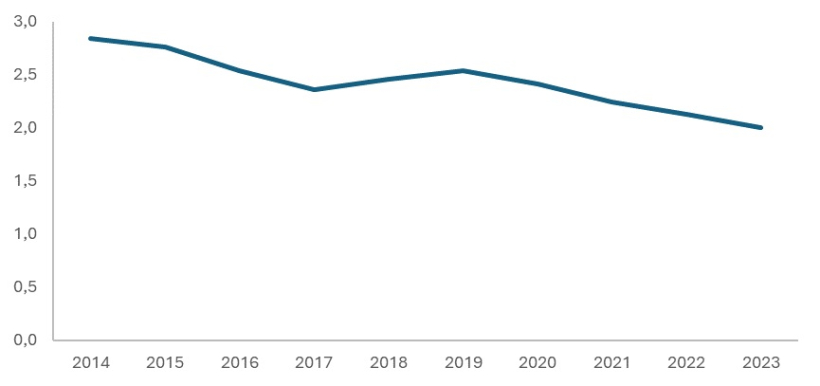

Tomēr "mākonim ir arī zelta maliņa" – banku pievienotās likmes laika gaitā ir samazinājušās (1. attēls). Tās joprojām ir augstas, salīdzinot ar citām eirozonas valstīm, bet vismaz ar tendenci samazināties. Ja 2014. gadā iedzīvotājiem, kuri vēlējas saņemt kredītu mājokļa iegādei vai būvniecībai, bija jārēķinās ar pievienoto likmi aptuveni 2,8% apmērā, tad 2023. gadā vidējā pievienotā likme bija 2,0%. Starpība var nešķist liela, bet tā nebūt nav nenozīmīga. Piemēram, 100 tūkstošu eiro kredītam ar 25 gadu termiņu par 0,8 procentu punktiem mazāka likme nozīmē kredīta procentos samaksāt par 10–15 tūkstošiem eiro mazāk. [1]

- attēls. Vidējā pievienotā procentu likme hipotekārajiem kredītiem Latvijā dalījumā pēc kredīta izsniegšanas gada (%)

Avots: autoru aprēķini, izmantojot Kredītu reģistra datus. Infogram grafiks šeit.

Zemākas pievienotās likmes ir izdevīgas arī tiem, kam kredīti izsniegti jau pirms kāda laika, jo tās paver iespējas kredītus pārfinansēt par izdevīgākiem nosacījumiem. Citviet pasaulē tā ir visai plaši izplatīta prakse. Galu galā, godprātīgi veicot ikmēneša maksājumus, tiek dzēsta kredīta pamatsumma, kas kredītu padara mazāk riskantu, kā arī tiek apliecināta kredītņēmēja spēja regulāri veikt maksājumus. Līdz ar to kredīta risks samazinās. Savukārt zemākam riskam vajadzētu atspoguļoties arī izdevīgākos nosacījumos, tai skaitā zemākās pievienotajās likmēs. Latvijā gan tas tā gluži nenotiek. Eiropas Komisija secinājusi, ka Latvijā tiek pārfinansēti tikai 2% no kredītiem, ko pārfinansējot, varētu gūt finansiālu labumu. Citās Eiropas Savienības valstīs šis skaitlis ir robežās no 13% līdz pat 35%.

Un šeit nav stāsts par pāris kredītiem. Mūsu aplēses liecina, ka tīri teorētiski kredītu pārfinansēšana būtu finansiāli izdevīga mazliet vairāk nekā trešdaļai no visiem hipotekārajiem kredītiem. Protams, ir naivi domāt, ka visi, kam pārfinansēšanās ir izdevīga, to arī darītu. Finansiālais labums var būt pārāk mazs, lai atsvērtu laiku un pūles, meklējot izdevīgāku piedāvājumu. Tāpat cilvēkam var gluži vienkārši patikt viņa banka un pat izdevīgāki kredīta nosacījumi nespētu viņu pārliecināt to mainīt. Tomēr, pieņemot, ka pārfinansētos tikai daļa no tiem, kuriem tas ir izdevīgi, proti, tikai tie, kuriem ieguvums kredīta “dzīves” laikā pārsniegtu 1000 eiro, kopējais procentu maksājumu ietaupījums būtu mērāms miljonos eiro. Pamatots ir jautājums, kāpēc Latvijas iedzīvotāji savus kredītus nepārfinansē?

Iemesli ir vismaz divi. Pirmais ir informācijas (ne)pieejamība. Latvijā likums neļauj reklamēt kredītus privātpersonām. Līdz ar to arī nav pamata sagaidīt agresīvas mārketinga kampaņas, kurās bankas viena no otras pārvilinātu labākos klientus, kā tas ir ierasts, piemēram, telekomunikāciju pakalpojumu sfērā. Savukārt bez reklāmas, iespējams, liela daļa sabiedrības par savām iespējam nemaz neuzzina. Otrs iemesls ir salīdzinoši augstās kredīta pārfinansēšanas procesa izmaksas, ko veido kredīta izsniegšanas komisija jaunajā bankā, “aiziešanas” komisija esošajā bankā, zemesgrāmatas nodeva, maksa par notāra pakalpojumiem u.c. Piemēram, 50 tūkstošus eiro lielam kredītam pārfinansēšanas izmaksas var sasniegt pat 1300 eiro. Tā ir liela summa, kas turklāt jāsamaksā uzreiz pārfinansēšanās brīdī, kamēr ietaupījums būs jūtams tikai vairāku gadu laikā.

Līdz ar to nav pārsteidzoši, ka tikai maza daļa kredītņēmēju izvēlas savus kredītus pārfinansēt. Lai šo problēmu mazinātu, drīz ar Saeimas atbalstu spēkā vajadzētu stāties grozījumiem vairākos normatīvajos aktos, kas atvieglos reklāmas ierobežojumus un būtiski samazinās kredītu pārfinansēšanās procesa izmaksas, aizliedzot “aiziešanas” komisijas, atceļot zemesgrāmatas nodevas un ierobežojot citas izmaksas. Šīs pārmaiņas Latvijas iedzīvotājiem sniegs vairākus labumus.

Pirmkārt, bankām un citiem kreditētājiem tiek likvidēti šķēršļi, kas traucē aktīvi pārvilināt klientus, piedāvājot tiem izdevīgākus nosacījumus un pievilcīgākus pakalpojumus. Otrkārt, kredītu pārfinansēšanas izmaksas būs ievērojami zemākas. Iepriekš minētā 50 tūkstošu eiro kredīta gadījumā pārfinansēšanas procesa izmaksām nevajadzētu pārsniegt 700 eiro iepriekšējo 1300 eiro vietā. Treškārt, būtiski palielinās iedzīvotāju skaits, kuriem kredītu pārfinansēšana kļūst finansiāli izdevīga.

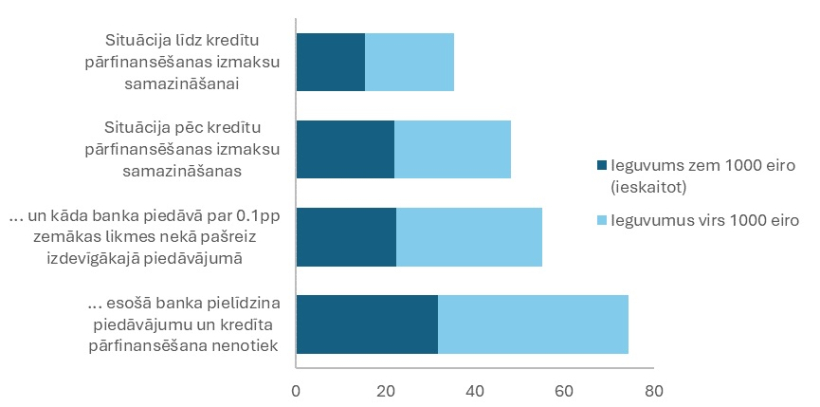

Ilustrējot pēdējo punktu, finansiāla motivācija pārfinansēt hipotekāro kredītu pie jaunajiem nosacījumiem ir aptuveni 48% kredītņēmēju (2. attēls). Vēlreiz pieņemot, ka kredītus pārfinansētu tikai tie, kuriem ietaupījums būtu vismaz 1000 eiro, kopējais ietaupījums būtu mērāms teju 90 miljonu apmērā.

Tāpat jāsaka, ka reklāmas aizlieguma atcelšana un atviegloti kredītu pārfinansēšanas noteikumi rada pateicīgākus apstākļus jauna tirgus spēlētāja ienākšanai mājokļu kreditēšanas tirgū. Pieņemot, ka uzrodas kāds spēlētājs, kas ir gatavs piedāvāt kaut nedaudz izdevīgākus nosacījumus, nekā pašreiz pastāv tirgū, ietaupījums var būt vēl lielāks. Samazinot pievienoto likmju līmeni vēl par 0.1 procentu punktu, kopējo procentu maksājumu ietaupījumu iespējams palielināt vēl par 30 miljoniem eiro. Tātad kopumā maksimālais ietaupījums teorētiski varētu būt pat 120 miljoni eiro.

Protams, līdzīgi kā ar telekomunikāciju pakalpojumu sniedzējiem, pārejai no vienas bankas uz otru nemaz nav jānotiek. Pastāvot riskam, ka klients maina banku, arī esošā banka var būt motivēta izteikt pretpiedāvājumu. Šādā gadījumā ieguvumi kredītņēmējiem ir vēl lielāki, jo nav jāsaskaras ar pārfinansēšanās procesa izmaksām.

- attēls. Hipotekāro kredītu īpatsvars, kam kredītu pārfinansēšana būtu finansiāli izdevīga (% no visiem hipotekārajiem kredītiem)

Avots: autoru aprēķini, izmantojot Kredītu reģistra datus. Instagram grafiks šeit.

Protams, ir mazliet naivi cerēt, ka pat tie kredītņēmēji, kam kredītu pārfinansēšana ļautu ietaupīt nebūt ne mazu summu, to arī darīs. 1000 eiro ietaupījums, teiksim, 10 gadu laikā ir vien pāris eiro mēnesī, kas ne visiem šķitīs pūļu un laika vērts. Tāpat arī no banku puses jābūt vēlmei un aktīvai darbībai klientus pārvilināt. Vai tas notiks? Grūti teikt – pastāvot aktīvai konkurencei, tā vajadzētu būt. Tomēr, pat nesapņojot par "piena upēm ķīseļa krastos", šie scenāriji labi ilustrē, ka kredītu pārfinansēšanas procesa atvieglošana var nest taustāmu labumu visai plašai sabiedrības daļai.

Visticamāk, gan ne šogad. Nesen pieņemtie grozījumi Patērētāju tiesību aizsardzības likumā, kas paredz kompensēt 30% no kredīta kopējiem procentu maksājumiem, ir attiecināmi tikai uz tiem kredītiem, kam līgums ir noslēgts līdz 2023. gada 31. oktobrim. Pārfinansējot kredītu, tiek slēgts jauns līgums, tādējādi politiķu sarūpētā kompensācija uz kredītņēmēju vairs neatteiktos (šo aspektu būtiski nepalaist garām esošajiem kredītņēmējiem, lai neiedzīvotos finansiālos zaudējumos). Līdz ar to vismaz 2024. gadā ieguvumus, visticamāk, vēl neredzēsim. Tomēr kopumā šī ideja ir ļoti svarīga, jo atrisina vienu no strukturālajām nepilnībām, kas kavējusi aktīvāku konkurenci kreditēšanas tirgū.

Autori ir Latvijas Bankas ekonomisti

[1] Ieguvums atkarīgs no izvēlētā atmaksas grafika.