Ilustratīvs attēls no Pixabay.com

Ja nepatraucēs nekas negaidīts, 6. jūnijā ECB varētu “nogriezt” nelielu daļiņu no eiro procentu likmēm. Tas būtu pirmais eiro procentu likmju pazeminājums kopš 2019. gada rudens. 2019. gada septembrī ECB pazemināja eiro depozīta procentu likmi no -0,40% uz -0,50%, bet pēc tam no 2022. gada jūlija sekoja 10 likmes paaugstinājumi kopumā par 450 bāzes punktiem.

Kas atbalsta likmju pazemināšanas ideju? Pēc ECB vārdiem: “Nākamajos mēnešos gaidāms, ka inflācija svārstīsies aptuveni pašreizējā līmenī un pēc tam samazināsies līdz mūsu mērķa līmenim nākamajā gadā. To noteiks vājāks darbaspēka izmaksu kāpums, mūsu ierobežojošās monetārās politikas seku izpausme, kā arī enerģijas krīzes un pandēmijas ietekmes mazināšanās.”

Bet pie horizonta ir arī negaisa mākoņi – piegādes ķēžu izaicinājumi, kari un energoresursu cenu kāpums (naftas cena aprīlī pakāpās virs 90 dolāriem par barelu), kaut arī mērenāks, tomēr algu kāpums un joprojām augstais pakalpojumu cenu kāpums (martā šajā segmentā gada inflācija 4%).

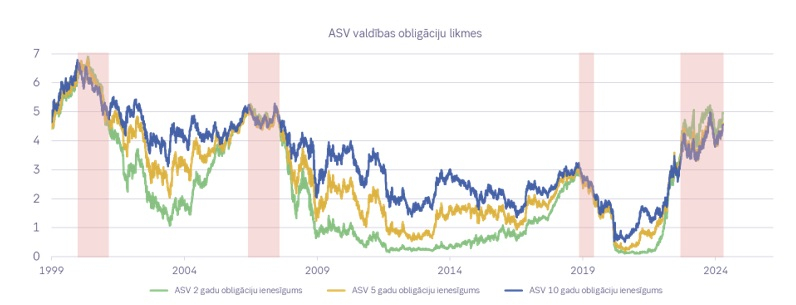

Tirgus dalībniekus bažīgus dara arī ASV inflācijas rādītāji, pēc kuru publicēšanas 10. martā pakāpās gan dolāra vērtība, gan ilgtermiņa procentu likmes abās okeāna pusēs. Lai arī ECB pieņem lēmumus neatkarīgi, rūpējoties par eirozonas monetāro politiku, notikumi ASV ar laiku var veicināt inflācijas importu, ja turpināsies dolāra vērtības kāpums (sadārdzinot izejvielu un citu lietu, kurām pasaulē cenas nosaka dolāros, importa vērtību).

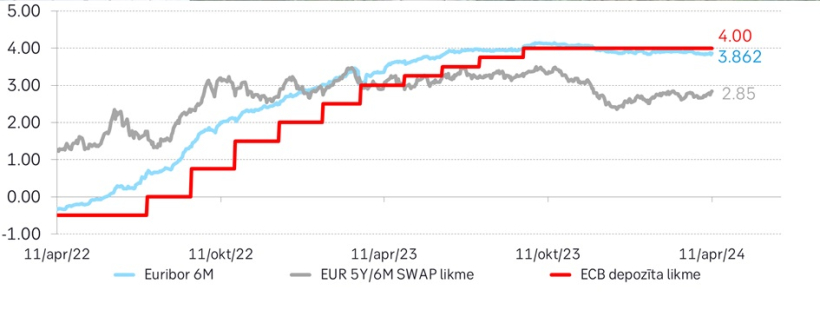

Pagaidām ar vislielāko varbūtību jūnijā tomēr tiek gaidīts eiro procentu likmju pazeminājums, kuram tirgus jau kādu laiku ir aizgājis pa priekšu, jo kopš pagājušā gada beigām visu termiņu Euribor procentu likmes ir zem ECB depozīta procentu likmes (4%) atzīmes.

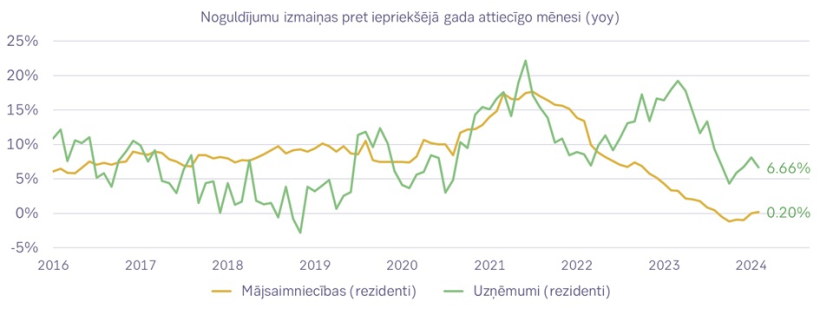

Ja procentu likmju pazemināšana iekavēsies, tas var turpināt negatīvi ietekmēt gan kredītu tirgu, gan ekonomikas izaugsmi, jo īpaši, ja inflāciju sāks spiest uz augšu energoresursu cenas, kuras ECB monetārā politika nevar ietekmēt – augstas procentu likmes komplektā ar inflācijas atdzīvošanos būtu bīstama kombinācija, jo pēc ECB vārdiem: “…kreditēšanas dinamika joprojām ir vāja. Uzņēmumiem izsniegto banku aizdevumu apjoms februārī pieauga nedaudz ātrāk – gada kāpuma temps bija 0,4% (janvārī – 0,2%). Mājsaimniecībām izsniegto aizdevumu dinamika februārī nemainījās (gada pieauguma temps – 0,3%).”

Aizkulisēs tiek lauzti šķēpi par to, kurš būs pirmais, kurš pazeminās procentu likmes – ECB vai ASV FRS? Likmju pazemināšanas uzvarētāja titulu tikmēr martā paņēma Šveices centrālā banka. Bet, kas attiecas uz ASV un eirozonu, kaut ko skaidrāk varēs prognozēt pēc ASV FRS vadītāja preses konferences 1. maijā. Tā kā svaigākie ekonomikas dati neatbalsta dolāra procentu likmju pazemināšanu 1. maija sapulcē, tad, ja ECB jūnijā izšķirsies par likmju pazeminājumu, tā vismaz par sešām dienām apsteigs ASV FRS, jo ASV FRS tiksies 12. jūnijā.

Šai neoficiālajai sacensībai nav lielas nozīmes Latvijas kredītu ņēmēju dzīvē, bet tas ietekmē eiro un dolāra attiecības un mazāk populārās garāko termiņu procentu likmes. Pašlaik Latvijā, šķiet, visiem, kuriem pienākas, jau vajadzētu būt saņēmušiem vēstules (paskatieties interneta banku vēstuļu sadaļās) no bankām par aprīlī no VID sagaidāmo naudu (būs spiediens uz inflāciju Latvijā?), bet, lai ekonomika saņemtu reālu papildus degvielu, ir vajadzīgs likmju pazeminājums, kurš palielinātu interesi ņemt jaunus kredītus.

ECB vadība par procentu likmēm atkal lems 6. jūnijā Frankfurtē, bet ASV FRS nākamā sapulce būs 30. aprīlī/1. maijā.

Autors ir SEB bankas Finanšu tirgus pārvaldes vadītājs

Ilustrācija 1. Dažādu termiņu Euribor procentu likmju un ECB depozīta procentu likmes izmaiņas kopš 2023. gada janvāra.

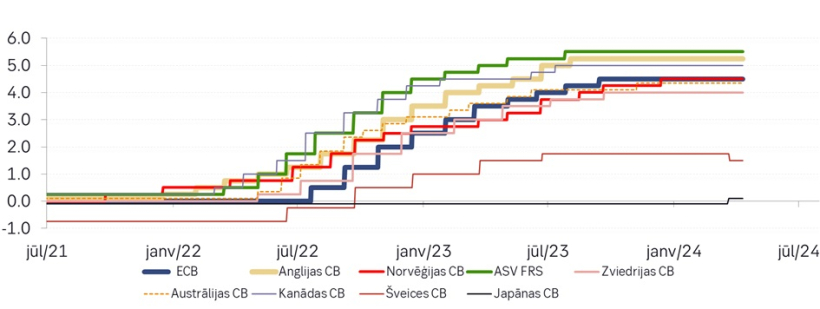

Ilustrācija 2. Dažu pasaules centrālo banku bāzes procentu likmju izmaiņu vēsture.

Ilustrācija 3. Eiro ECB depozīta likme, 3 mēnešu Euribor un 5 gadu procentu likme.

Ilustrācija 4. ASV valdības 2, 5 un 10 obligāciju ienesīgums un sārtie periodu, kad ilgtermiņa likmes ir zemākas par īstermiņa likmēm.

Ilustrācija 5. Latvijas mājsaimniecību un uzņēmumu noguldījumu izmaiņas gada laikā līdz 2024. gada janvārim.

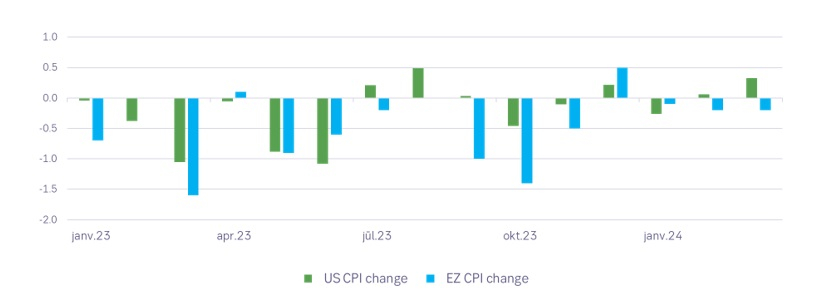

Ilustrācija 6. Gada inflācijas izmaiņas mēneša laikā ASV un eirozonā (parāda izmaiņu virzienu līdzību un dažādību)