Netradicionālie monetārās politikas instrumenti

Savulaik padomju “masu informācijas līdzekļi” pēla Rietumus, solīdami, ka tie “sabruks un sapūs” – un tā gadu desmitiem no vietas, bet bez rezultāta. Es teiktu, ka eiro projekts līdzīgi nu jau 15 gadus turpina virzīties uz priekšu, neraugoties uz drīza sabrukuma pareģojumiem, kas ik pa laikam pieņemas spēkā no dažādām pusēm.

Kaut gan pēdējā augstākas intensitātes drīzā gala pareģošana 2011. – 2012.gadā jau atkal izrādījās kļūdaina un eiro vēl aizvien turpina būt pasaules otra lielākā starptautiskā valūta aiz ASV dolāra, nu jau atkal šķiet, ka tuvojamies katastrofas pareģošanas vilnim. Piemēram, ietekmīgais starptautiskais izdevums “The Economist” zīmē uz vāka eiro kā grimstošu papīra kuģīti un raksta par “kārtējo reizi, kad sajūta – slīkstam”.

Eirozonas skeptiķos tomēr arvien ir vērts ieklausīties – parasti viņiem pat ir zināma taisnība un kopumā loģiski uzbūvēts stāsts par to, kāpēc viss ir tik slikti. Situācija eirozonā patiešām nav spīdoša: izaugsme ir vāja un daļa no perifērijas valstīm pat stagnē, bet kopējā inflācija ir tuvu 0,5% – stipri zem vidējā termiņa Eiropas Centrālās bankas (ECB) mērķa (inflācija tuvu, bet zem 2%).

Tiešām – pagaidām nekā spīdoša! Taču budžetu sakārtošana un parādu mazināšana daudzviet vēl tikai labi sākta, iepriekš atliktas strukturālās reformas briest lēni. Bet ko pastarpēm ECB ir darījusi un ko domā paveikt, lai uzlabotu situāciju?

Monetārās transmisijas mehānisms buksē

ECB Padome ir pieņēmusi virkni pasākumu, lai situāciju labotu. Tie ir lēmumi, kas tapuši jau ar Latvijas līdzdalību, jo kopš 2014.gada 1.janvāra ECB Padomē darbojas Latvijas Bankas prezidents kopā ar pārējo 17 eirozonas centrālo banku vadītājiem un ECB valdi. ECB procentu likmes jau ir samazinātas līdz vēsturiski zemākajiem līmeņiem (un noguldījumu iespēju likmes noteiktas pat negatīvas), tomēr līdz šim ar to vēl arvien nav bijis pietiekami, lai rezultāti kļūtu redzami “reālajā ekonomikā”.

Kāpēc tā? Problēma ir tajā, ka ceļš no centrālās bankas procentu likmes līdz inflācijai (ekonomikas grāmatās saukts arī par monetārās transmisijas mehānismu) strādā nepilnvērtīgi. Tātad bankas var iegūt līdzekļus ECB lēti, taču kaut kas tām traucē šo naudu novirzīt tālāk ekonomikai, kurai strauji attīstoties, pieaugtu arī inflācija. Iemesli tam ir dažādi, svarīgākie no tiem ˗ zaudējumi no nesenās finanšu krīzes, banku uzraugu stingrākas prasības, bet arī ieguldītāja un uzņēmēja rīcību vienlīdz bremzējoša neskaidrība par nākotni.

Tāpēc ECB Padome šīs vasaras sēdēs pieņēma lēmumus par papildu darbībām: paralēli likmju samazinājumam izvērst arī citus, netradicionālus (vai nekonvencionālos) monetārās politikas pasākumus, kas tieši iedarbotos uz monetārās transmisijas mehānismu.

Kas tad ir šie pasākumi, kuru nosaukumi ziņās nereti paliek aizšifrēti – TLTRO, ABS PP un CBPP3 -, un kā tie varētu iekustināt eirozonas kreditēšanas vezumu?

Komplicēti nosaukumi, ideja vienkārša

Šīs burtu kombinācijas izklausās atbaidoši sarežģītas, taču doma visos šajos gadījumos ir vienkārša – iedarboties uz monetārās transmisijas mehānismu, t.i., uz to, kas ir pa vidu starp centrālās bankas procentu likmi un inflāciju.

* TLTRO jeb mērķētas ilgāka termiņa refinansēšanas operācijas – pēc būtības ļoti lēti centrālās bankas kredīti bankām ar garantēti zemu procentu likmi. Bankas var ņemt šos resursus par ļoti zemu likmi uz vairākiem gadiem un izsniegt tālāk uzņēmējiem un mājsaimniecībām. Pēc ECB Padomes septembra lēmumiem, TLTRO procentu likme ir 0,15%, kas ir vēsturiski zemākais jebkad piešķirtais procenta likmju līmenis 4 gadu finansējumam. Svarīgi piebilst: lai neveicinātu burbuļu veidošanos atsevišķās valstīs, šie līdzekļi nav paredzēti kredītiem mājsaimniecībām nekustamā īpašuma iegādei un tie bankām būs jāatmaksā, ja tiks izlietoti šiem mērķiem.

* Ar aktīviem nodrošinātu vērtspapīru pirkšanas programma (angliski – Asset-backed Securities Purchase Programme (ABS PP)). Parasti ABS ir vērtspapīri, kuri nodrošināti ar lielu skaitu mazu kredītu (piemēram, patēriņa vai auto kredītiem) un dod tiesības uz ienākumu, ko rada šo kredītu kopums. Šo vērtspapīru priekšrocība ir tas, ka tādejādi šāds mazais kredīts ir vieglāk pērkams un pārdodams. Tad šo kredītu kā daļu no lielāka kredītu kopuma var investīciju nolūkos nopirkt pensiju fondi, bankas vai, ja ir radusies pamatota nepieciešamība, arī ECB. ABS programma ir lielā mērā papildinoša TLTRO, jo attiecas ne tikai uz bankām, bet arī uz citiem ieguldītājiem (piemēram, pensiju fondiem).

* Jaunu nodrošināto obligāciju iegādes programma (angliski – Covered Bond Purchase Programme (CBPP 3)). Skaitlis 3 norāda, ka šī nav jauna programma, bet divas tādas jau ir bijušas iepriekš. Līdzīgi kā ABS, nodrošinātā obligācija dod tiesības uz ienākumu no nodrošinājumā iekļauto kredītu kopuma. Taču atšķirībā no ABS nodrošināto obligāciju kredītu kopums paliek šo kredītu izdevēju jeb kredītiestāžu, kas izsniegusi kredītu, bilancē. Tātad daļu no kreditēšanas riska uzņemas investors, bet daļu – pati kredītiestāde.

Tādā veidā TLTRO palīdz monetārās transmisijas mehānismam caur kredītiestādēm, kurām nav pieejami lēti kredītresursi, un to papildina ABS PP un CBPP 3, kas ļauj papildus spēcināt monetārās transmisijas kanālu caur bankām, kurām nav nepieciešama TLTRO un nebankām (piemēram, pensiju fondiem).

Lai gan šis monetārās politikas instrumentu kopums, līdzīgi kā ASV, tiek apzīmēts ar vārdu “nekonvencionāls” – tātad, neierasts, netradicionāls, Eiropā darītais tomēr ir radikāli atšķirīgs no tā, ko dara ASV Federālo rezervju sistēma. ECB nekonvencionālie instrumenti neparedz ne valsts vērtspapīru, ne valsts aģentūru garantētu vērtspapīru pirkšanu, bet ir precīzi mērķēti uz palīdzību monetārās transmisijas mehānisma – banku un nebanku sektora – darbībai.

ECB pasākumi tādējādi precīzi mērķēti, taču tas vienlaikus ir arī to vājums – sasniegt tik lielus apjomus, lai nozīmīgi ietekmētu inflāciju, ir grūti. Sākotnējie aprēķini rādīja, ka TLTRO apjoms varētu sasniegt 400 miljardus (kaut daudziem novērotājiem pirmajā septembra izsolē izmantotie 86 miljardi eiro liek par to šaubīties), par ABS PP un CBPP 3 apjomiem pārliecinošus skaitļus ir grūti nosaukt, jo, piemēram, ne katrs ieguldītājs ABS vai CB vērtspapīros būs ar mieru pārdot tos ECB un meklēt jaunus investīciju objektus.

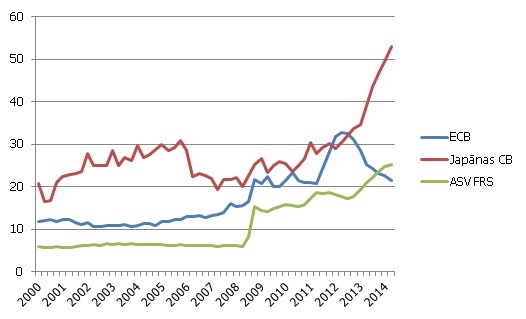

Tomēr ir cerība, ka kopumā šie pasākumi varētu pagriezt ECB bilances samazināšanās līdzšinējo tendenci (skat. attēlu) un palielināt to aptuveni par trešdaļu.

Attēls. Centrālo banku bilances pret nominālo IKP (%)

Avots: Bloomberg, autora aprēķini

Monetārā politika nav zāles visām kaitēm

Taču – vai tas būs iedarbīgi? Tā būtu diezgan nepatīkama pasaule, kurā viss ir atkarīgs no centrālo banku politikas. Tikai pamazām eirozonā nostiprinās izpratne, ka daudzas no Eiropas problēmām ir strukturālas un saistītas kā ar faktu, ka eirozona tomēr ir neatkarīgu valstu savienība, tā arī ar problēmām katras valsts iekšienē, kuras ir par traucēkli pārvaldes, tiesu vai izglītības sistēmu pārveidei tā, lai sasniegtu labāku rezultātu, vienlaikus efektīvāk ieguldot laika, cilvēku un naudas resursus.

Daļa no šīm problēmām tiek risinātas. Piemēram, banku nevēlēšanās aizdot ir saistīta arī ar pašlaik noritošo aktīvu kvalitātes pārbaudi un stresa testiem, kuri var atklāt nepieciešamību pēc papildu kapitāla (kas nozīmētu, ka bankām būtu jāmeklē jauns kapitāls vai jāsamazina kredītportfelis). Paredzams, ka šis process drīz beigsies un bankām būs lielāka skaidrība par savu nākotni.

Citās jomās vēl daudz darāmā. Joprojām daudzu eirozonas ekonomiku izaugsmi slāpē pārlieka birokrātija, neelastīgi darba un preču tirgi, lēna, un neprognozējama tiesiskā vide un juridiskā sistēma. Katrā valstī šiem faktoriem ir dažāda nozīmība, taču, sasummējot šīs mazās neefektivitātes un nepilnības dažādās jomās, rezultāts daudzviet ir vāja valstu konkurētspēja. Šajos jautājumos monetārā politika ir bezspēcīga. Pat ja kredītiestādēm ir pieejami nepieredzēti lēti kredītresursi, bankai, lai aizdotu, ir jābūt pārliecībai, ka pēc gada aizņēmēja bizness būs izaudzis pietiekami, lai varētu kā atdot kredītu ar procentiem, tā arī samaksāt algas darbiniekiem un nodokļus valstij. Šādas pārliecības eirozonas kredītiestādēm pagaidām nav.

Monetāro sistēmu var salīdzināt ar ķermeņa skābekļa apgādi. Pat ja ar skābekļa apgādi viss ir kārtībā, tāpat būs grūtības produktīvi darboties, ja galvasāpēs un aknas vēl aizvien mēģinās sagremot iepriekšējās ballītes sekas.

Latvijas situācija

Tā tas ir arī Latvijā. Kaut TLTRO ietvaros komercbankām bija iespēja piesaistīt līdz pat 560 miljoniem eiro par vēsturiski zemām likmēm, pirmajā kārtā pieteikušās bankas aizņēmās 25 miljonus eiro.

Viens no būtiskākajiem iemesliem – cik tad apkārt ir to ideju ģeneratoru, kuri paši rada vai atved uz Latviju firmas ar spēcīgu izaugsmes potenciālu? Papildus tam daudzi riski ir pašradīti. Gan jaunas likumdošanas iniciatīvas kā, piemēram, “nolikto atslēgu” princips, gan vecās “kaites”, piemēram, juridiskās sistēmas neprognozējamība. Tas viss palielina risku tiktāl, ka gaidāmā izaugsme to īsti nespēj atsvērt.

Tagad tam klāt nācis arī ģeopolitiskais risks. Konkurētspēja ir relatīvs jēdziens, un krīze Ukrainā nozīmīgi pasliktina mūsu vietu pasaulē. Visdrīzāk, šo mēs maz varam ietekmēt, taču citas jomas noteikti varam uzlabot. Lai cerētu uz spēcīgu izaugsmi nākotnē, pasliktinājums tur, kur nevaram neko ietekmēt, jākompensē ar uzlabojumu citās jomās, tādejādi uzlabojot to kopējo faktoru komplektu, ar ko mēs konkurējam ar citām valstīm. Tikai tā turpmāk mūsu ekonomika daudz lielākā mērā spētu izmantot tās iespējas un priekšrocības, ko piedāvā dalība eirozonā.

Autors ir Latvijas Bankas ekonomists

Komentāri (22)