Mazajiem un vidējiem uzņēmumiem (MVU) ir nozīmīga loma valsts ekonomiskajā attīstībā. Tie veido būtisku tautsaimniecības daļu, sniedz lielu ieguldījumu iekšzemes kopprodukta radīšanā un nodarbinātībā.

Vienlaikus mazie un vidējie uzņēmumu attīstības ceļš ir krietni sarežģītāks nekā lielajiem tirgus spēlētājiem, jo nereti trūkst finanšu resursu iecerēto ideju īstenošanai, kas ne vienam vien uzņēmējam neviļus liek nolikt malā nākotnes biznesa ambīcijas.

Finanšu nozares asociācijas eksperti apkopojuši 5 tipiskākās kļūdas, kas bremzē mazo un vidējo uzņēmumu izaugsmi un no kurām ieteicams izvairīties ikvienam uzņēmējam.

-

Investīciju trūkuma pieņemšana par status quo

Neatkarīgi no uzņēmuma pārstāvētās nozares, piedāvātā produkta vai pakalpojuma, izaugsme nav iedomājama bez investīcijām jaunās tehnoloģijās, ražošanas telpās, darbiniekos un aprīkojumā. Diemžēl, izvērtējot uzņēmuma iespējas ieguldīt attīstībā un redzot, ka ar pašu resursiem nepietiks, daudzi MVU vadītāji atmet ar roku un pieņem lēmumu gaidīt, kad uzņēmuma rocība ļaus plānus īstenot. Lai gan tas var šķist prātīgākais risinājums, tas ne tikai neļauj uzņēmumam strauji kāpināt ražošanas apjomus un ienākumus, bet var pat apdraudēt pastāvēšanu nākotnē. Mūsdienu globālajā vidē konkurence dažādu preču un pakalpojumu tirgū ir īpaši liela, to vēl skarbāku padara tehnoloģiju nemitīgā attīstība. Laikus neieguldot jaunu tehnoloģiju iegādē, darbinieku prasmju pilnveidošanā, ražošanas paplašināšanā vai jaunu produktu izstrādē, risks zaudēt konkurētspēju arvien pieaug. Tieši tādēļ veiksmīgai ārējo investīciju piesaistei var būt izšķirīga loma uzņēmuma pastāvēšanā.

-

Neatbilstīgu finanšu atbalsta instrumentu izvēle

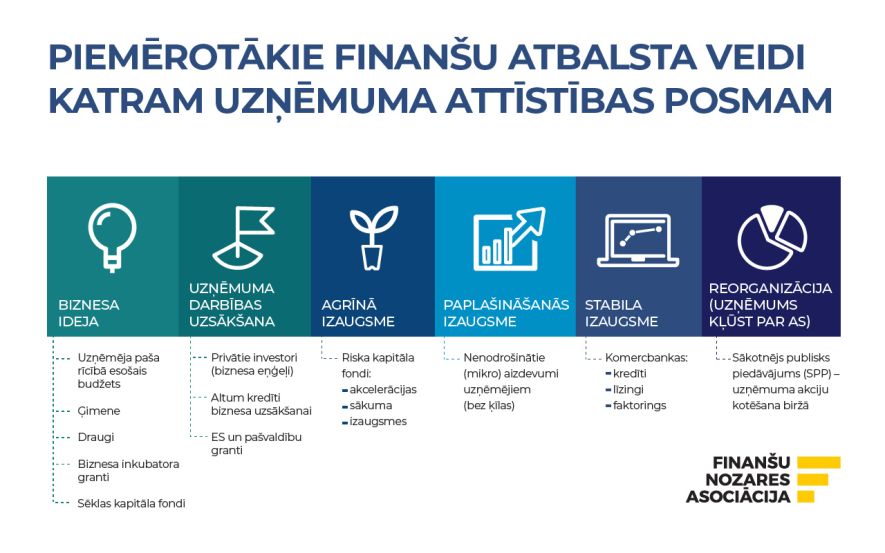

Dažkārt MVU attīstības plāniem negaidīti punktu pieliek uzrunātā finanšu avota atteikums, kam par iemeslu var kalpot gan uzņēmuma apgrozījuma un peļņas rādītāji, gan kredītu, rēķinu un nodokļu maksājumu kavējumi u.c. Līdzās nepārliecinošiem finanšu un kredītspējas rādītājiem nereti atteikuma iemesls ir uzņēmuma neatbilstība finanšu atbalsta instrumenta mērķiem. Stabilu, jau labu laiku strādājošu uzņēmumu ieceres atbalstīt atteiksies biznesa inkubators, sēklas kapitāla fondi vai finanšu uzņēmumi, kas izsniedz aizdevumus biznesa sākšanai. Finanšu palīdzību šādam uzņēmumam, visticamāk, labprāt sniegs riska kapitāla fondi un komercbankas. Katram uzņēmuma attīstības posmam ir savi piemērotākie finanšu atbalsta risinājumi, tādēļ jāvērtē, vai iespējamais finanšu avots konkrētajam uzņēmuma attīstības posmam ir vispiemērotākais.

-

Banku piedāvāto iespēju neizskatīšana

Uzņēmēju vidū iesakņojies maldīgs uzskats, ka bankas finanšu atbalstu labprāt sniedz tikai lielajiem uzņēmumiem, tādēļ dažkārt mazi un jauni uzņēmumi pat neizskata to piedāvājumus. Jāteic gan, ka lielākajai daļai banku ir piedāvājumi dažādiem uzņēmumiem, tostarp samazinātas procentu likmes un atbalsta programmas jaunajiem un mazajiem uzņēmumiem. Turklāt bieži vien bankas ne tikai ir gatavas izsniegt aizdevumu, bet arī labprāt piedalās uzņēmuma izaugsmes veicināšanā, sniedzot vērtīgas konsultācijas un padomus. Meklējot piemērotāko ārējo finanšu avotu, vērts izskatīt banku piedāvājumus un atbalsta projektus uzņēmumiem.

-

Privāto investoru un riska kapitāla fondu uzskatīšana par neaizsniedzamiem

Virkne mazo un vidējo uzņēmumu neuzrunā privātos investorus un riska kapitāla fondus, jo dzīvo ar pārliecību, ka privātos investorus interesē tikai lieli peļņas projekti, savukārt riska kapitāla fondi Latvijā iegulda bezriska projektos – lielos uzņēmumos ar prognozējamu apgrozījumu. Patiesībā daudzi privātie investori ir gatavi investēt mazas peļņas projektos, ja vien projekts ir sociāli nozīmīgs. Latvijā darbojas vairākas riska kapitāla organizācijas, kas gatavas atbalstīt perspektīvos uzņēmumus, kuri piedāvā inovatīvus, unikālus produktus un pakalpojumus. Tādēļ uzņēmumiem, kas plāno attīstību, iespējamo ārējo finanšu avotu sarakstam noteikti vajadzētu pievienot arī šos avotus.

-

Uzņēmuma kredītspējas pārvērtēšana

Uzņēmuma kredītspēja jeb indikatori, kas liecina, ka uzņēmumam varētu būt grūtības atmaksāt aizdevumu, ir viens no galvenajiem iemesliem, kādēļ uzrunātais investors var atteikties sniegt finanšu atbalstu attīstības plānu īstenošanai. Nereti uzņēmuma vadība ne pārāk kritiski izvērtē uzņēmuma kredītspēju, tādēļ nākas vilties. Kredītu, rēķinu un nodokļu maksājumu kavējumi, nepietiekams uzņēmuma apgrozījums, lielas kredītsaistības, līdzekļu plūsmas necaurspīdība, kā arī īss uzņēmuma aktīvās darbības periods un mainīgs īpašnieku sastāvs var krietni iedragāt investoru vēlmi atbalstīt uzņēmuma nākotnes ieceres. Lai no atteikuma izvairītos, jau no pašas pirmās uzņēmuma pastāvēšanas dienas ne tikai jāievēro godīgas un likumiskas uzņēmējdarbības pamatprincipi, bet arī rūpīgi jāvērtē pieņemto lēmumu ilgtermiņa ietekme uz uzņēmuma attīstību. Pirms meklēt investoru, vēlams kritiski pārskatīt uzņēmuma “finanšu veselības” rādītājus. Šim mērķim lieti noderēs gan banku izstrādātie kredītreitingu kalkulatori, gan finanšu konsultanta vērtējums.

Finanšu nozares asociācija, līdz šī gada 12.jūlijam – Komercbanku asociācija, ir sabiedriskā organizācija, kas pārstāv Latvijas finanšu, tehnoloģiju un saistīto nozaru uzņēmumus nacionālā un starptautiskā līmenī.

Pagaidām nav neviena komentāra